Los buenos vientos que vive la economía colombiana en este 2019 (un crecimiento que gira alrededor del 3%) soplan en un contexto global bastante incierto. La dinámica de la economía doméstica (consumo de los hogares) y los relativamente estables precios del petróleo, son la base de un frágil pero notable crecimiento económico. Si comparamos con el pasado cercano o con el vecindario latinoamericano, entonces, no nos podemos quejar -en tierra de ciegos el tuerto es rey-

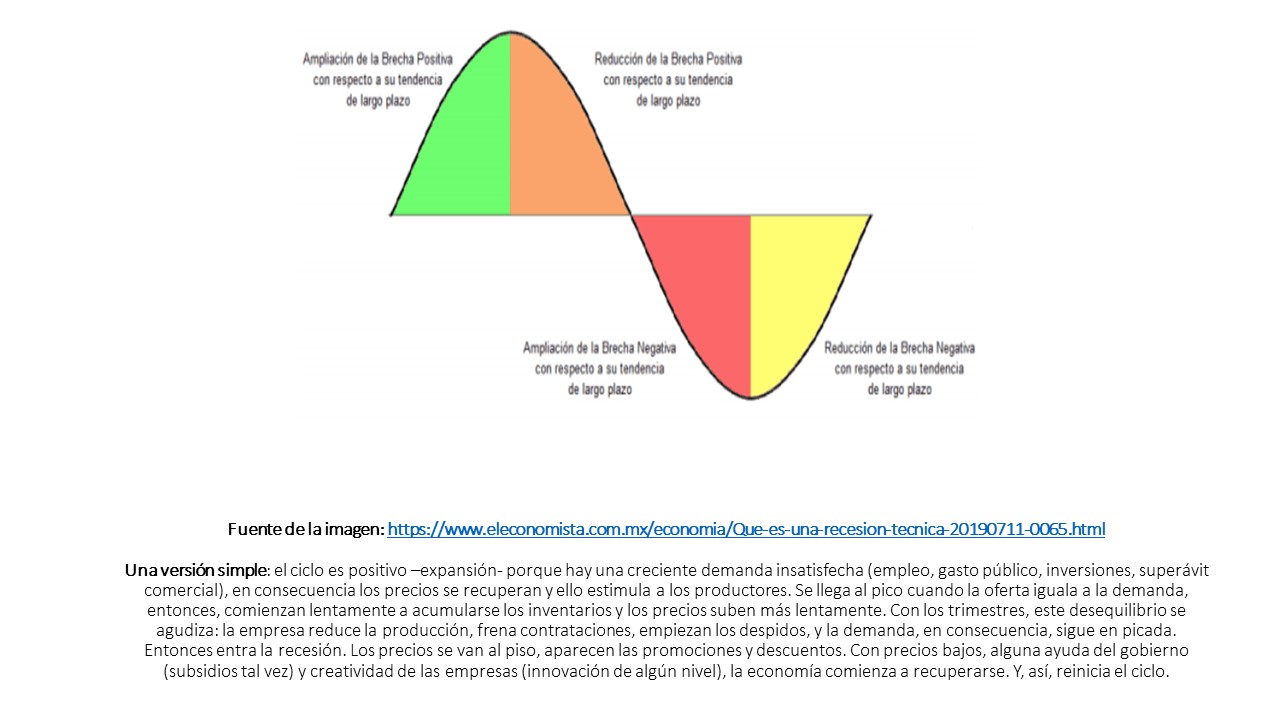

Si bien 3% no es como para elevar cohetes, la pregunta que hoy nos hacemos es: ¿será sostenible este nivel de crecimiento? La lista de factores que juegan en contra es bastante extensa:

- Europa envía claras señales de recesión. Ya Alemania, la locomotora de la Unión Europea, presenta signos de agotamiento: un trimestre con crecimiento negativo. Técnicamente hablando se requieren dos períodos consecutivos para hablar de recesión. Así que, éste es el primer campanazo.

- Brexit: segundo mensaje europeo. La salida de Gran Bretaña del bloque europeo es un hecho cantado. La fecha se ha movido un poco, pero seguramente el fenómeno se dará este fin de año. Muy seguramente los mercados ya descontaron parte del efecto negativo de la separación de la isla, pero la verdadera magnitud del daño sólo se sabrá cuando se materialice el hecho. Todo indica que el Premier Johnson no tendrá la sutileza de la ex-primera ministra Theresa May, quien trató de suavisar los términos de la salida, por lo tanto, se espera un aterrizaje doloroso.

La retirada de Londres tiene diversas consecuencias: problemas migratorios entre ciudadanos de diversos países europeos, incremento en el costo de las importaciones recíprocas entre el continente e Inglaterra, debilitamiento del movimiento de capitales y renacimiento del problema irlandés (la frontera dura). Este último, más socio-político que económico.

- China continúa su crónica desaceleración económica. A pesar de que todos los países del mundo -excepto India- añoran las tasas de crecimiento del coloso asiático, la realidad es que ya va una década de continua desaceleración. La locomotora de la economía mundial de este comienzo de siglo va cada año más lentamente. Por lo tanto, si los vagones de atrás dependemos de China, el presagio de corto y mediano plazo es cada vez menos alagüeño.

- Guerras comerciales de Estados Unidos. Como lo hemos explicado en blogs anteriores, bajo una economía centrada en Cadenas Globales de Valor declarar guerras comerciales es como “darse un tiro en el pié”. Sin embargo, con el ánimo de lograr alguna renegociación ventajosa con China, de modo tal que baje parcialmente su déficit comercial, lo más probable es que Trump mantendrá una posición agresiva, al menos hasta que alcance la reelección, para lo cual aún falta más de un año.

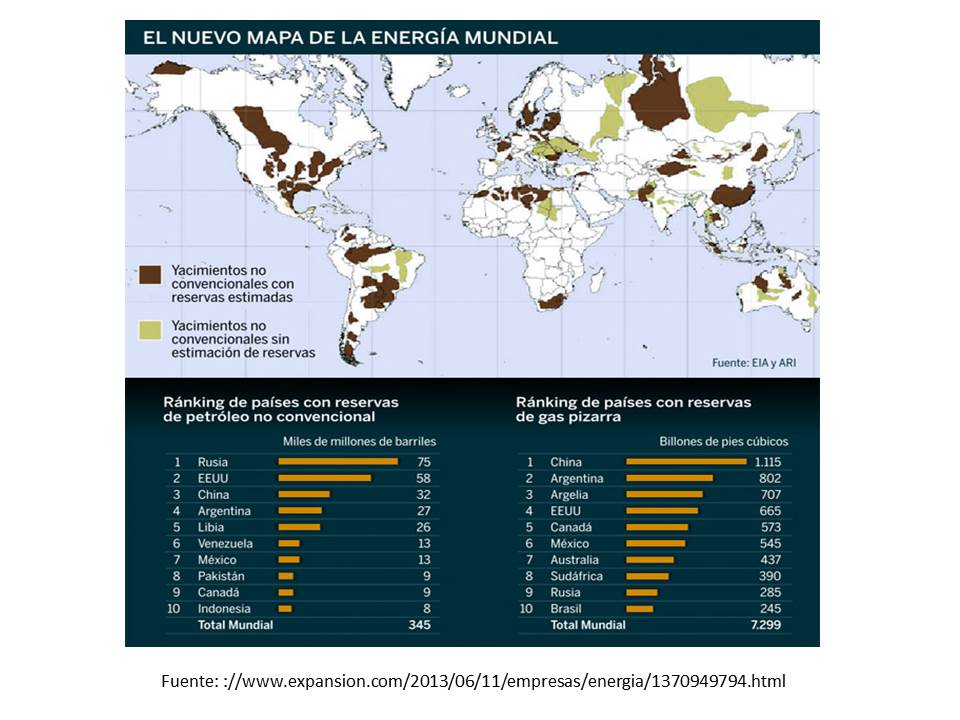

El caso es que la incertidumbre que genera la política de Trump con respecto al comercio mundial (incluso sus amenazas de retirarse de la OMC), conlleva que los inversionistas duden y eso ya empuja la economía hacia la recesión. O sea, los riesgos de mayores costos al comercio (aranceles de una guerra comercial) y la incertidumbre para los inversionistas, conllevan recesión. ¿Quién puede salir ganando? algunos mercados emergentes que puedan sustituir a los productores chinos en Estados Unidos o a los norteamericanos en China. ¿Qué tiene Colombia para exportar? revisemos nuestra balanza comercial: petróleo, carbón, oro, flores, bananos y café. Nada que ver.

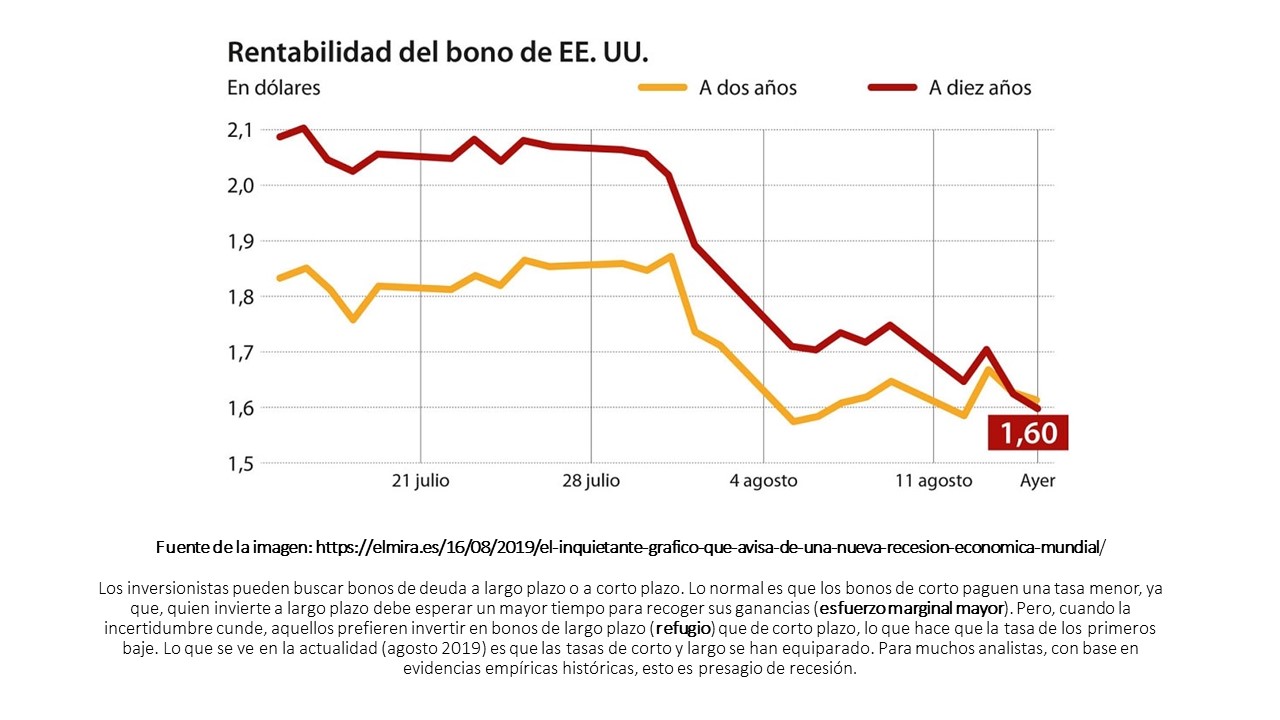

- La caída en la tasa de los bonos de largo plazo. Una razón técnica que ayuda a anticipar la llegada de la recesión, es la derivada del estudio paralelo al comportamiento de las tasas que se pagan por los bonos de corto y largo plazo en el mercado financiero. En una economía que no se halle en recesión, los ahorradores a largo plazo son tentados con tasas más altas como compensación a la espera. Sin embargo, cuando la economía se halla en recesión, pocos ahorradores apuestan por los bonos de corto plazo, en cambio, buscan refugio mientras se ven claras las cosas: compran oro, tierras, futuros de combustibles o títulos de deuda a largo plazo. El inusitado interés por los bonos de largo plazo baja su tasa y tiende a acercarla a la de corto plazo. Ya en agosto de este año los bonos de largo plazo han bajado tanto que se han equiparado a los de corto. ¿Ya ha llegado la recesión?

Correas de transmisión hacia la economía colombiana.

Si la recesión global comienza en el Norte (Unión Europea y Estados Unidos, acompañados de un Japón crónicamente estancado y una China desacelerada), sus efectos sobre cada nación son diversos. Las correas de transmisión pueden verse en una balanza de pagos: flujo de mercancías y servicios o flujo de capitales (inversiones y crédito externo). Dichos flujos alteran la tasa de cambio y la tasa de interés y, a través de éstas, los indicadores de inflación, desempleo y crecimiento económico. ¿Qué podemos esperar?

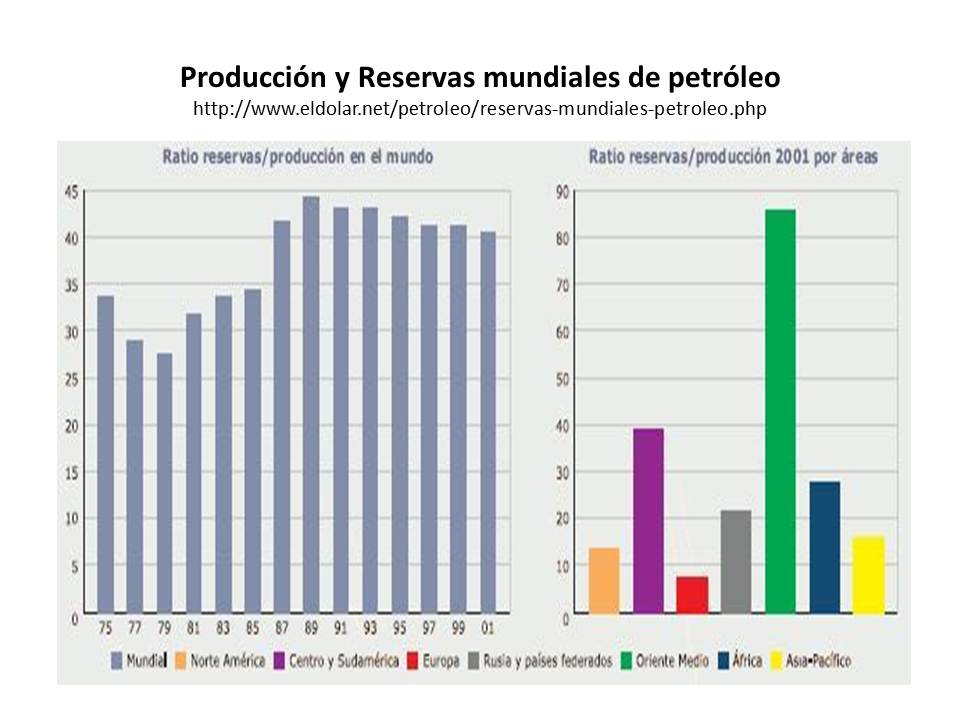

- Exportaciones: la desaceleración actual y la posible recesión cercana, son una síntesis de la caída en la producción y el consumo mundial. En consecuencia, la demanda de commodities debe bajar, lo que se podría traducir en caída de los precios del petróleo, del carbón y del café principalmente. Aquí comenzamos a sentir los efectos negativos de la recesión global, en tanto caen los ingresos por exportaciones y se afecta el presupuesto del Estado, especialmente por su condición de accionista mayoritario de Ecopetrol.

Lo único que podría menguar el efecto sería una jugada activa de la OPEP reduciendo la producción mundial del crudo; o un enfrentamiento militar entre Estados Unidos e Irán, lo que podría estimular el precio del petróleo.

Importaciones: la producción colombiana es cada vez más dependiente de las importaciones (insumos y componentes); entonces, si bajan los ingresos en moneda extranjera (caída en los precios del petróleo), entonces, el dólar seguirá revaluado, lo que se traducirá en importaciones más costosas. Si bien esto es una oportunidad para otros productores nacionales, ésta no se puede aprovechar en el corto plazo. La reconversión industrial no es un fenómeno que se dé de la noche a la mañana. Sin embargo, esto ayudará a menguar el déficit de cuenta corriente, aunque con un componente de inflación.

Remuneración de los factores de producción: las empresas que vienen al país y la banca internacional buscan beneficios por sus inversiones y créditos (utilidades e intereses). Un factor que agudiza el déficit de la cuenta corriente colombiana es la repatriación de utilidades y el pago de intereses de la deuda externa. Dichas salidas de divisas en la actualidad son superiores al déficit total de la cuenta corriente. En una recesión económica, las filiales y sucursales giran con más fuerza sus utilidades (no las reinvierten) a sus matrices en Europa, Norteamérica y Este Asiático. Por lo tanto, tendremos un mayor desangre por cuenta corriente.

Inversión Extranjera Directa: Colombia tiene un claro destino para la mayor parte de la inversión extranjera, la minería de hidrocarburos. Con precios bajos de commodities dicha inversión tiende a menguar. En consecuencia, el déficit de cuenta corriente tendrá que bajar (con menos importaciones) o deberá ser financiado con capitales golondrina, lo que nos convierte en una economía más vulnerable.

Remesas: los colombianos que viven en el extranjero (especialmente en España y Estados Unidos) generan remesas que ayudan a financiar el déficit de cuenta corriente. Dichas remesas se aproximan a los 6 mil millones de dólares. La experiencia de la crisis de 2007-2008 evidencia que esta cuenta se ve afectada por la recesión, ya que, a los emigrantes colombianos se les dificulta tener empleo estable e ingresos durante la recesión. Sin embargo, en el corto y mediano plazo dicha caída no es muy fuerte.

En síntesis, es inevitable esperar que la recesión global afecte el crecimiento de la economía colombiana y que dicho efecto no sea insignificante. Por lo tanto, las familias y las empresas deben ser cuidadosas pero también creativas. No se trata de un daño inevitable sino de un entorno desfavorable con el que hay que aprender a convivir, incluso a aprovecharlo. Las decisiones estratégicas no se impulsan con factores coyunturales, en cambio, las crisis pueden ser una oportunidad para mirar diferente el mercado. Colombia está en mora de renunciar a su condición de economía rentista; una recesión es una oportunidad para entender que sólo la diversificación productiva y la competitividad basada en conocimiento e innovación son las puertas para fundamentar un desarrollo sostenible a largo plazo.