Por Giovanny Cardona Montoya (diciembre 21 de 2014)

Cómo cierra el año 2014

Si nos comparamos con la región, Colombia va muy bien; si lo hacemos con el mundo, vamos “super”; y si miramos nuestra historia, el año 2014 “pasa raspando”.

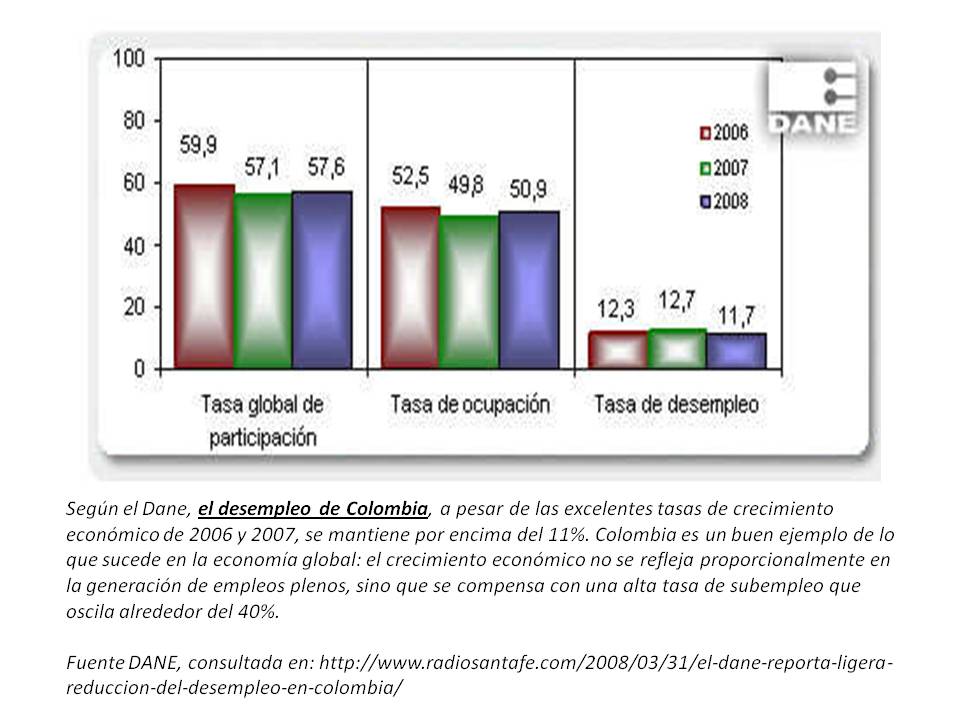

Aunque el segundo semestre ha traído zozobra, hay que recordar cuatro cosas: 1) el desempleo está por debajo del 10%; 2) el Banco de La República no modificó las tasas de interés en las últimas reuniones de su Junta; 3) la inflación se mantiene controlada y; 4) el PIB viene creciendo de manera más o menos sostenida a pesar de la frágil recuperación de Estados Unidos y Europa y la desaceleración de China.

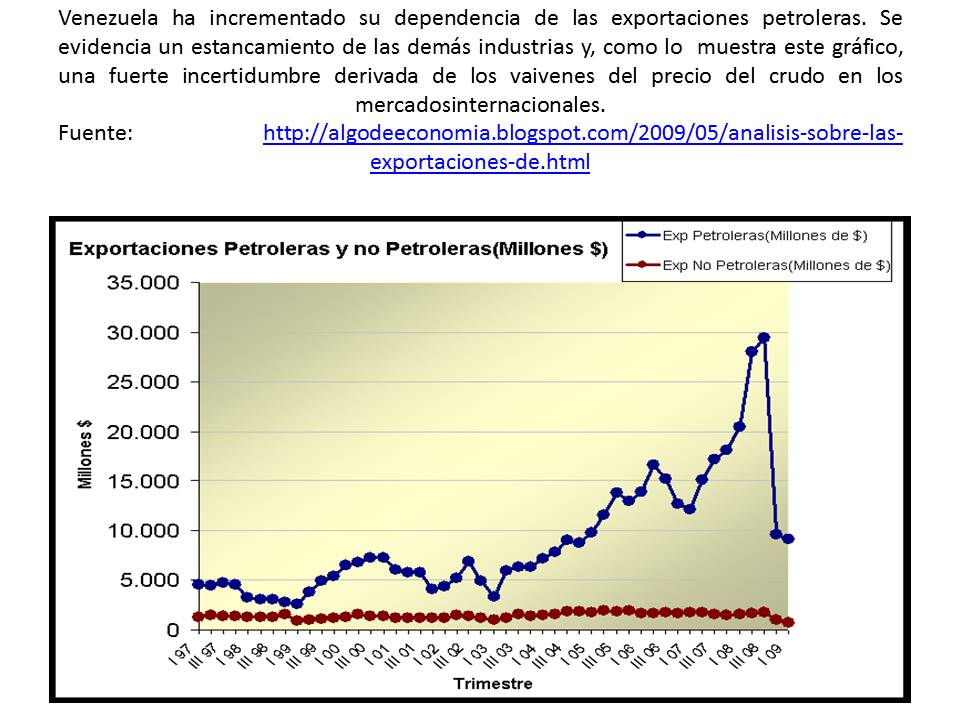

Sin embargo, si aceptamos que el petróleo es un referente clave para monitorear la economía colombiana, entonces no todo fue color de rosa en este 2014. El año no empezó bien para Ecopetrol, empresa que ha visto reducir sus reservas de crudo a 6,6 años; este hecho, aunado a debates relacionados sus refinerías y bajos resultados en las exploraciones y a la caída en los precios internacionales del crudo, ha derrumbado el precio de la acción a niveles insospechados.

¿Qué nos depara el año 2015?

- El tema principal de corto plazo es el relacionado con los precios internacionales del crudo. La recuperación del mismo depende de diversos factores: las decisiones de la OPEP, el ambiente geopolítico en el medio oriente y el crecimiento económico de Europa, Norteamérica y China. En el plano interno, el cambio de timonel (Javier Gutiérrez abandona la empresa) podrá dar luces sobre el Norte que guiará a la empresa en materia de exploraciones, incluido el tema del fracking. De esto depende que Ecopetrol mejore su nivel de reservas y recupere el valor de la acción en el mediano plazo.

- Si los precios internacionales siguen a la baja, se desestimularía la inversión extranjera para exploraciones (cuenta de capitales) y caerían los ingresos por exportaciones (balanza comercial). En consecuencia, se resentirían la balanza de pagos y las finanzas públicas, lo que haría pensar que la actual reforma tributaria tendría que ser complementada en 2016.

- Adicionalmente está el tema de la tasa de cambio. En este último año el dólar ha subido una pendiente inesperada. Que la tasa de cambio se mantenga alta depende especialmente del mercado internacional petrolero. Si el precio se mantiene muy bajo y las inversiones caen, el dólar se mantendrá alto, de lo contrario, la divisa podría volver a niveles cercanos a los 2000 COP.

- Con la decisión de Junta del Banco de La República (este viernes 19 de diciembre), manteniendo las tasas de interés estables y frenando las compras de divisas, las señales se aclaran bastante: no hay preocupaciones mayores en el frente inflacionario y se espera que el dólar se mantenga relativamente alto, por lo menos en los primeros meses del año. Ello indica que el mercado interno está asegurado, o sea, el consumo de los hogares y la dinámica de la construcción (obras civiles y vivienda) pueden ser las principales razones para mantener una meta de crecimiento del PIB superior al 4% para el próximo año.

- El dólar revaluado puede darle una mano a otros exportadores, como por ejemplo los confeccionistas, los bananeros y los cafeteros, además de dar algo de respiro a la pyme que no resiste la competencia externa.

En síntesis, 2015 es un año que nace con muchas incertidumbres debido a la alta dependencia de la industria de hidrocarburos. Sin embargo, la tarea para los empresarios para este nuevo año es trabajar con optimismo, aprovechar el buen escenario del mercado interno y monitorear muy de cerca el mercado mundial de combustibles y la evolución de la tasa de cambio.

En síntesis, 2015 es un año que nace con muchas incertidumbres debido a la alta dependencia de la industria de hidrocarburos. Sin embargo, la tarea para los empresarios para este nuevo año es trabajar con optimismo, aprovechar el buen escenario del mercado interno y monitorear muy de cerca el mercado mundial de combustibles y la evolución de la tasa de cambio.