Giovanny Cardona Montoya, agosto 4 de 2019.

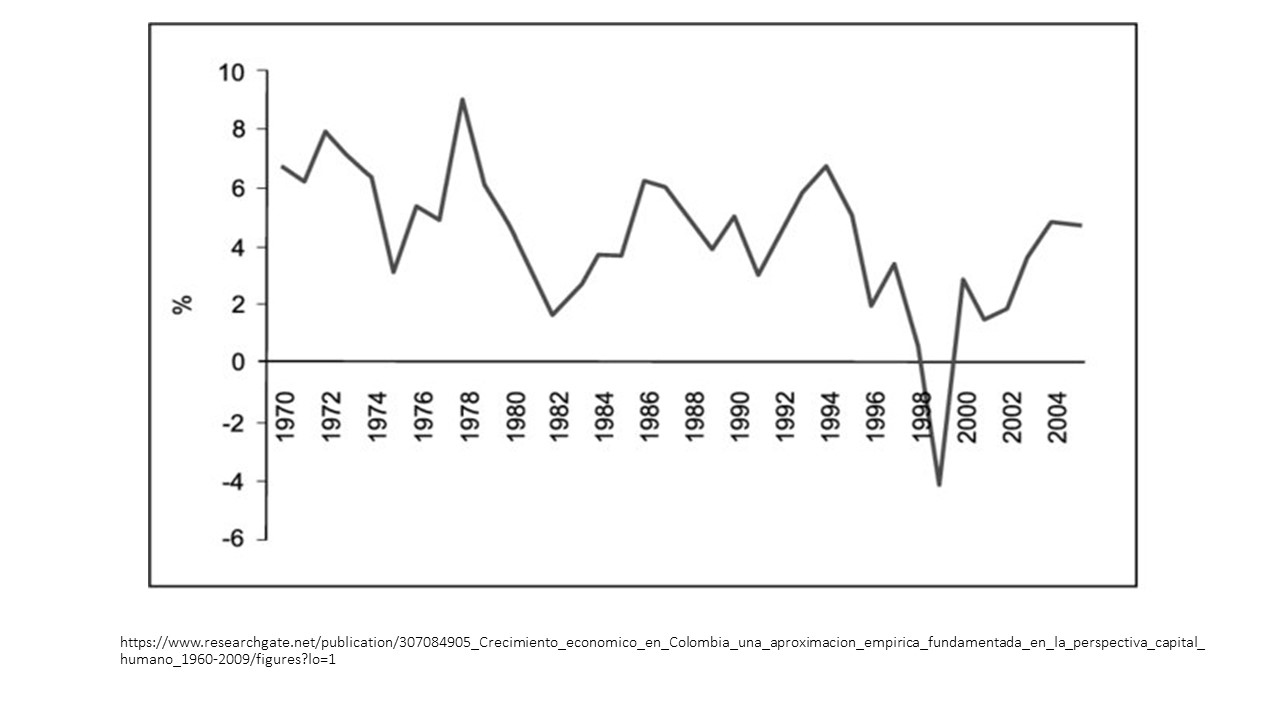

Si hacemos memoria, desde que Colombia comenzó su apertura económica, sólo hemos tenido tres años en los que el crecimiento del PIB ha superado la barrera psicológica del 5%. De resto, nuestros indicadores de crecimiento han sido lánguidos y en 3 ocasiones hemos enfrentado el rostro oscuro de la recesión.

La estructura del PIB colombiano.

Hacia 1990, cuando vio la luz el CONPES 2465 que indicaba el camino de la apertura económica, los propósitos se veían bastante claros: fortalecer la industria doméstica gracias a unas más sólidas relaciones comerciales y a la mayor disponibilidad de insumos. Sin embargo, el cambio que ha dado la estructura del PIB no parece mostrar, casi 30 años después, que ese propósito se halla logrado.

Mientras para dicho año, la industria manufacturera y el sector agropecuario representaban el 45% del PIB colombiano, casi 6 lustros después estos sectores sólo alcanzan el 17%. En contravía, comercio, minería y sector financiero incrementaron su participación en la estructura del PIB.

¿De qué depende el crecimiento del PIB colombiano?

En la cotidianidad colombiana se evidencia una visión miope de gobernantes, medios de comunicación, gremios y empresarios. El problema del crecimiento económico se podría analizar desde una perspectiva de desarrollo (evaluar el modelo de desarrollo) o macroeconómica (la que guía nuestros ojos mes a mes, trimestre a trimestre y año tras año). Es esta última la que evidentemente inspira a gobernantes y empresarios a la hora de tomar sus decisiones. Veamos:

- La mirada macroeconómica.

Esta perspectiva nos ha acostumbrado a monitorear las tasas de interés del Banco de la República, el precio del dólar y cualquier otra decisión coyuntural de gobierno o de la geopolítica internacional (las guerras comerciales de Trump o el precio del petróleo).

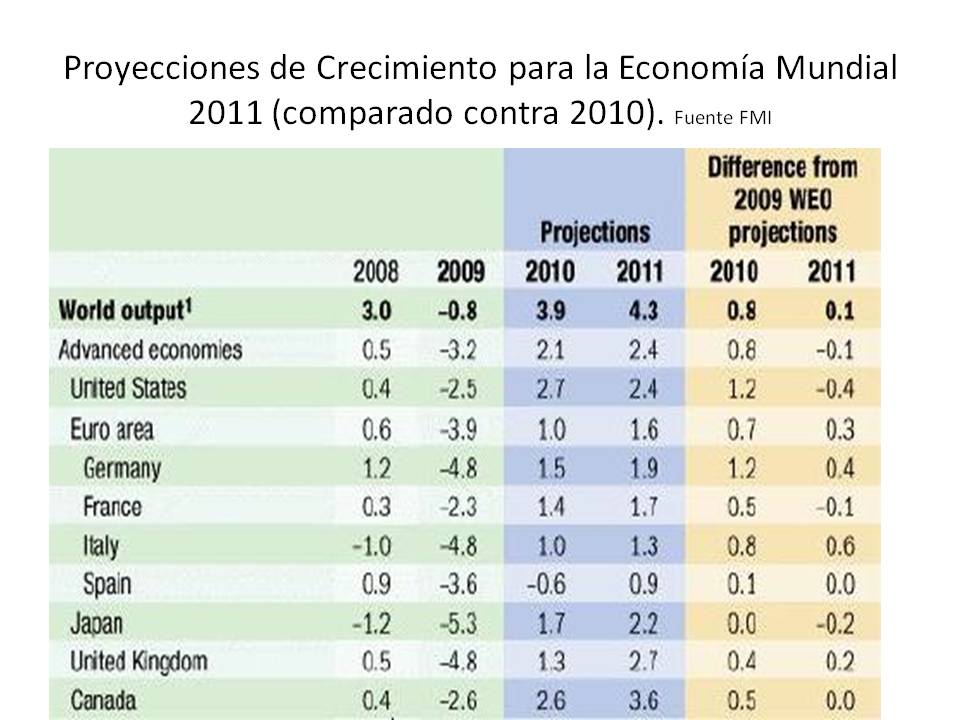

Bajo esta perspectiva, estamos atacando los síntomas, pero no las causas del bajo crecimiento. Es por ello que los medios y el gobierno “elevan cohetes” cuando el FMI indica que tenemos la mejor tasa de crecimiento de la región o que el ente subió nuestras perspectivas de crecimiento una o dos décimas. Nos acostumbramos a la precariedad del presente: alta informalidad económica, desempleo de 2 dígitos, exportadores de commodities mineros. Subdesarrollados es el nombre del juego.

Por lo anterior, el crecimiento económico depende del precio internacional del petróleo, del dinamismo del sector constructor y del gasto público. Por ningún lado aparecen categorías como Productividad, Agregación de Valor, Innovación, Emprendimiento o Competitividad.

Bajo esta perspectiva nos llamamos a engaños cuando aplaudimos la llegada de la Inversión Extranjera Directa -IED-, la cual no conoce nuestros campos, ni nuestras fábricas. Es una inversión que llega principalmente a la minería y subsidiariamente a la banca, al comercio y a las comunicaciones. Pero ahí no termina esta trama. Por cuenta de servicios internacionales (componente de la cuenta corriente de la balanza de pagos), año tras año, en forma de repatriación de utilidades y pagos de intereses de deuda externa se desangra el mismo capital. Así, por ejemplo, en 2018, los ingresos netos de capital (incluído el aumento de reservas internacionales) ascendió a casi 12 mil millones de dólares. Pero la sola repatriación de utilidades (sin el pago de interes de deuda externa) superó los 10 mil millones de dólares. O sea, “agua que viene, agua que se va”.

No somos un país atractivo para IED en sectores manufactureros o agro, ni tampoco para la reinversión de utilidades. De hecho, es larga la lista de empresas que han cerrado plantas en Colombia para proveernos desde sus factorías en países con los que tenemos firmados TLC. Entonces, sí hay un problema de fondo.

- La mirada del modelo de desarrollo.

Esta perspectiva, tan poco analizada por gremios, empresarios, gobierno y medios de comunicación, busca las raíces del bajo crecimiento económico, analizando los determinantes de nuestra competitividad.

– No hay políticas de Estado que definan sectores estratégicos que deseemos desarrollar a largo plazo. Hoy hablamos de Economía Naranja, y eso no tiene nada de malo. Excepto que seguramente será un propósito de gobierno que caducará en 2022. Porque este gobierno, al igual que los anteriores, no siembra a largo plazo; sólo busca salir dignamente al terminar su período. Por miradas estrechas como ésta es que Bogotá no tiene Metro o que Colombia no es una potencia turística o agroindustrial.

– No hay convicción de la importancia de invertir en Ciencia, Tecnología e Investigación o de desarrollar las vías terciarias que comuniquen al campo y los poblados con las grandes urbes para dinamizar un potencial mercado interno. Aquí las evidencias saltan a la vista: no hay patentes, no hay investigación científica, no hay alianzas entre empresas y universidades para desarrollos tecnológicos, no hay…

– No se toman decisiones para elevar la cobertura y calidad de la seguridad social. Los intereses privados -y a veces mafiosos-, que financian campañas políticas, no permiten que se desarrolle una estrategia agresiva público-privada para formalizar el empleo, lo que reduciría el déficit fiscal crónico (menos gastos por SISBEN), viabilizaría al sistema de salud (además de financiarlo para que mejore la calidad de sus servicios). Formalizar el empleo beneficia a todos, pero nadie quiere pagar ese costo (más del 40% de los trabajadores reciben salarios informales).

En síntesis.

No es que la economía colombiana no crezca (de manera sostenida) porque cae el precio del petróleo o porque sube el dólar (o porque baja, ¡qué locura!, mala la devaluación, mala la revaluación), o porque el Banco de la República no baja las tasas de interés.

No, la economía colombiana no crece de manera sostenida porque no hay una Visión Compartida de Futuro. Somos miopes, aquí nadie piensa a largo plazo. Ese es el punto.